Хеджирование

Хеджирование

Действия, направленные на страхование финансового риска, принято называть хеджированием. Эта стратегия активно используется инвесторами, торгующими на различных финансовых рынках. Если интерпретировать несколько иначе, то хеджирование – соглашение на приобретение или продажу актива по установленной цене. Однако фактическая поставка осуществляется в будущем. Это позволяет минимизировать риск увеличения амплитуды колебаний котировок на финансовом рынке.

Знание будущей цены позволяет субъектам торговой операции застраховаться от неожиданной динамики стоимости. В роли хеджеров выступают участники сделки, которые страхуют или сами страхуются от финансового риска.

История появления

В древности урожай в Японии чрезвычайно сильно зависел от погодных условий. Чрезмерная засуха могла стать причиной сокращения урожая, что приводило к повышению цен. Разумеется, что основным товаром в стране восходящего солнца испокон веков был рис. Японцы, занимавшиеся выращиванием риса, хотели стабильности. Поэтому они попытались закрепить стоимость риса путем страховки от возможных рисков.

В процессе сбора урожая, между клиентом и земледельцем составлялось соглашение о будущей стоимости товара, вне зависимости от ситуации. Урожай собран, окончательная цена определена, соответственно ситуация будет развиваться по одному из трех возможных сценариев:

- Рыночная стоимость превышает предварительно согласованную: клиент выигрывает от этой ситуации, а земледелец обязан продать рис.

- Рыночная стоимость падает ниже предварительно согласованной: земледелец получает дополнительный доход. Клиенту это невыгодно, но он обязан приобрести товар.

- Рыночная стоимость полностью соответствует оговоренной цене.

Этот краткий исторический экскурс отправляет нас к главному инвестиционному правилу: чем выше финансовый риск, тем больше потенциальный доход. Однако минимизация риска приводит к сокращению прибыли. Хеджирование позволяет надежно защититься от убытков, но определенным образом это негативно влияет на доходность.

Классификация

Принято выделять несколько видов хеджирования:

- классическое – используется для уменьшения финансовых рисков при создании противоположных сделок на фьючерсном или реальном рынке;

- арбитражное – в расчет берутся издержки, связанные с хранением актива, прибыль генерируется на основе благоприятного изменения стоимости;

- селективное – торговые операции отличаются объемом и сроком действия;

- предвосхищающее – активно используется на фондовых биржах. Трейдер покупает фьючерс задолго до совершения торговой операции на реальном рынке.

Принцип работы

Чтобы понять систему хеджирования, нужно рассмотреть наглядный пример. Представим, что застраховаться от чрезмерного риска решил продавец. Нефтедобывающая компания стабильно имеет определенный месячный объем этого ресурса. Однако фирма не имеет рычагов для управления стоимостью нефти.

Не исключено, что спустя квартал цена на нефть упадет в несколько раз, что сделает процесс добычи нерентабельным. Чтобы хеджировать риск, нужно продавать определенную долю контрактов на «черное золото» через биржу заранее. Альтернативный способ страхования – заключение форвардных торговых операций.

Это означает, что в момент, когда стоимость значительно обвалится, компания должна будет активировать одну из двух доступных опций. Разумеется, что цена может превысить стоимость, прописанную в контракте. Вследствие этого компания недополучит прибыль. Именно таков принцип работы хеджирования.

Инструменты

Чтобы застраховать себя от чрезмерного риска используются одинаковые инструменты, но хеджеры и спекулянты применяют их совершенно по-разному. Хеджер страхует торговую операцию, чтобы снизить риск. Спекулянт осознанно принимает риск, чтобы извлечь дополнительную прибыль из соглашения.

Инструменты хеджирования принято разделять на две группы:

- Внебиржевые – товарный SWAP и форвардный контракт. Торговые операции совершаются напрямую между клиентами или через посредника, в роли которого выступает дилинговый центр.

- Биржевые – фьючерсы и опционные контракты. Сделки совершаются между контрагентами и расчетной палатой биржевой площадки. Крайне важно, чтобы товары были стандартизованы.

Стратегии

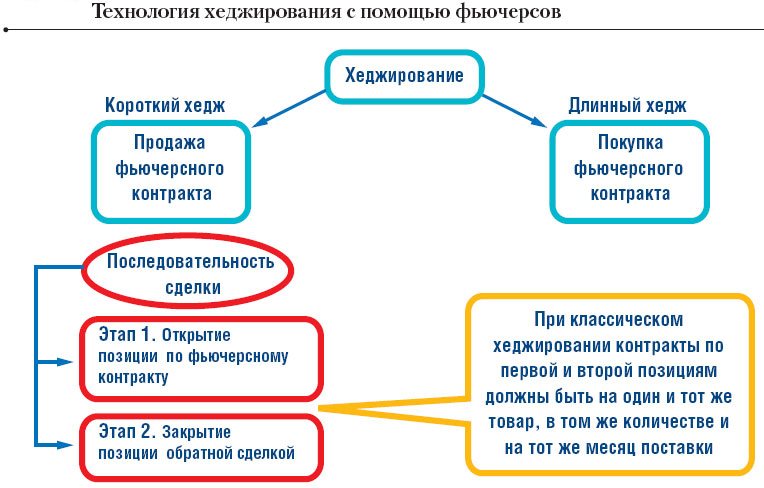

Стратегия – совокупность инструментов и методов их использования с целью минимизации финансовых рисков. Стратегии хеджирование могут быть двух типов:

- страховка покупателя – компания хочет приобрести товары, чтобы избежать риска, связанного с возможным увеличением стоимости. Оптимальным способом хеджирования становится приобретение фьючерсного или опционного контракта;

- страховка продавца – производитель товара продает фьючерс или опцион Call, чтобы уменьшить риск в случае падения стоимости актива.