Улыбка волатильности — что это такое ?

Под таким красивым понятием, как улыбка волатильности, понимается закономерность, характерная для большинства опционов.

«Улыбка волатильности» по опционам показывает некоторое предположение движения рынка, на которое могут ориентироваться трейдеры.

Разъясним понятия:

Ожидаемая (вменённая) волатильность — отражает ожидания рынка по поводу изменения цены конкретного базового актива в будущем.

Страйк – цена исполнения, по которой опцион будет (или не будет) реализован покупателем.

Всё сказанное выше сводится к одному тезису: чем больше отклонение страйка опциона от текущей рыночной цены данного актива, тем больше неуверенность рынка относительно того, что цена на момент исполнения достигнет этого значения (что вполне объяснимо). И тем больше риск, что на момент исполнения опциона цена не позволит получить по нему прибыль.

Последнее касается как покупателей опционов, прибыль которых заключена в движении цены в нужном им направлении, так и для продавцов, которые желали бы, чтобы покупатель не стал использовать своё право, так как это лишит их премии.

Самая низкая волатильность наблюдается вблизи центрального страйка (т.е. страйка, наиболее приближенного к текущей рыночной цене). Чем страйк выше или ниже от текущей рыночной стоимости, тем волатильность больше.

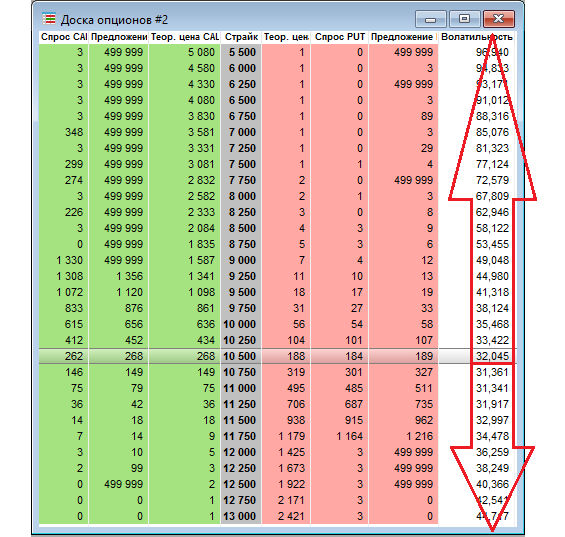

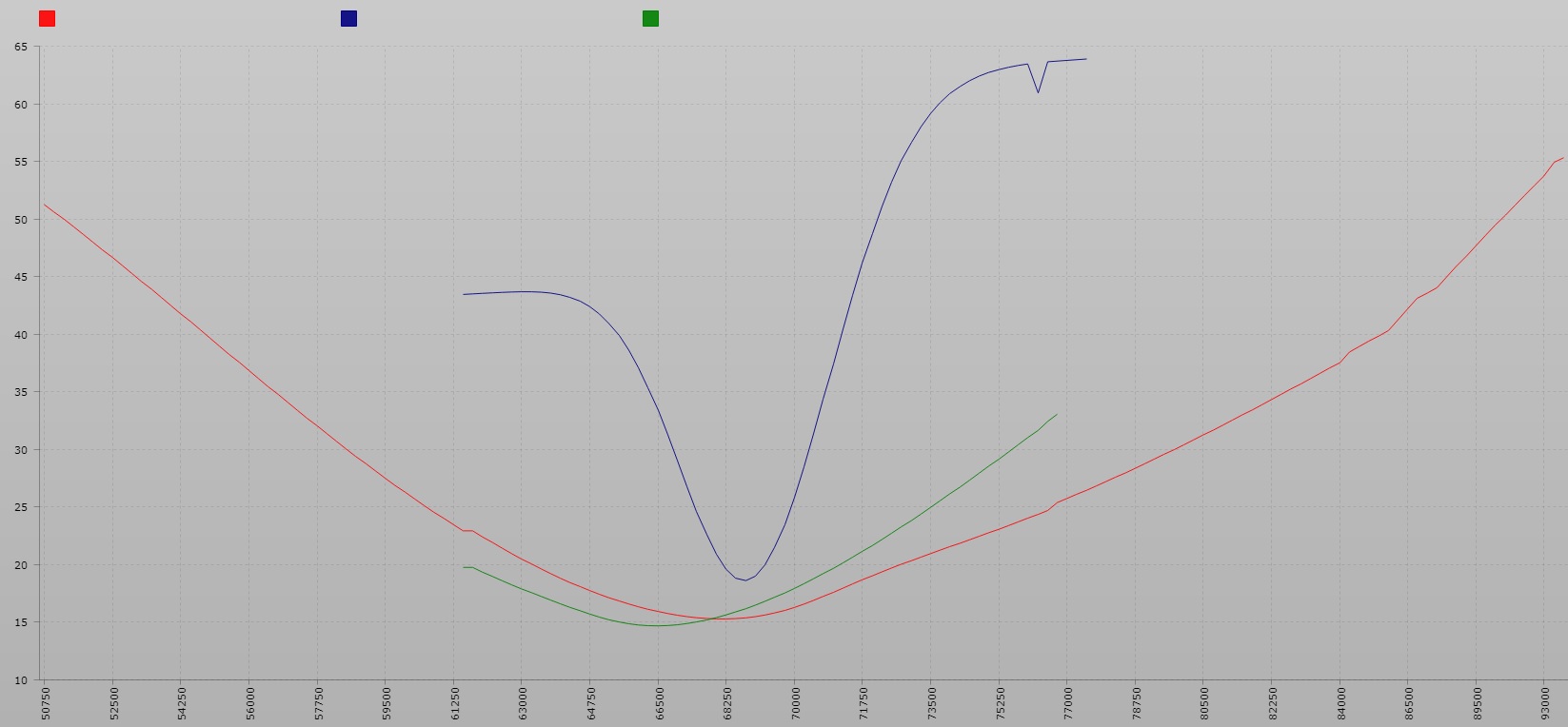

«Улыбка волатильности» по опционам выглядит следующим образом (график построен при помощи онлайн приложения «Опционный модуль» платформы QuantPro):

На рисунке одновременно показаны улыбки различных опционных серий по дате экспирации.

По вертикали в процентах отмечена волатильность, по горизонтали страйки или цены исполнения.

Чем больше дней до экспирации, тем ниже волатильность и улыбка более плоская.

Подчеркнём, что таким образом «Улыбка волатильности» в основном выглядит для графиков, отображающих опционную волатильность по акциям и другим фондовым активам.

Об искривлениях «Улыбки волатильности»

Если посмотреть на графики, то можно заметить, что «Улыбка» получается, как правило, совсем не ровная, её правый край поднят значительно меньше, чем нижний. Это является графическим отображением ещё одной весьма важной тенденции, которая в простых словах выражается так:

Риск внезапного падения цены актива всегда намного выше, чем риск внезапного роста.

Рост цены всегда идет достаточно плавно, осторожно, потому что рост – это отражение длительных позитивных рыночных тенденций.

Для любой акции всегда есть риск внезапного падения ее стоимости – например, если компания, выпустившая эту акцию, потерпит крах. Расстояние от нуля до текущей цены акции и является тем максимальным расстоянием, которое она может преодолеть. Представить, что цена акции внезапно сделает такой же ход в сторону роста, очень сложно, потому что трудно придумать событие, способное вызвать такое развитие событий.

Именно по этой причине левая часть графика (которая означает повышение цены актива) стремится вверх далеко не так быстро, как правая.

Таким образом, если правая часть графика выше, то предполагается падение цены базового актива.

Если левая часть графика выше, то участники предполагают рост цены.

А если волатильность по опционам Call и Put примерно одинаковая, то график будет симметричен, то есть участники в равной степени предполагают как рост, так и снижение цены базового актива.

Выставляя цены своих предложений по опционам, продавцы дают оценку своему риску в своем стремлении заработать. Если предполагают падение актива, то опционы Put будут стоить дороже, потому что продавцы в цену закладывают риск большого снижения, при котором могут получить колоссальный убыток.

Если актив растет медленно, то продавцы опционов Call снижают цену, потому что маловероятно, что они выйдут в «деньги».

Поскольку и опцион Put и опцион Call имеют котировки на всех страйках, можно предположить, как по ожидаемой волатильности участники торгов оценивают движение базового актива: в какую сторону и до каких страйков.

Исходя из этого можно понять, каким образом можно использовать «улыбку волатильности» в торговле.

В целом график «Улыбка волатильности» означает, что продажа опционов Put почти всегда выгоднее, чем продажа опционов Call, с покупкой же всё обстоит ровно наоборот.

Однако такую закономерность нельзя считать прямым руководством к действию, так как в каждой конкретной ситуации необходим глубокий анализ, чтобы верно спрогнозировать развитие событий.

Именно поэтому в онлайн приложении «Опционный модуль» платформы QuantPro помимо «улыбки волатильности» представлены и другие инструменты, такие как График доходности P/L, Delta, Gamma, Teta, Vega, график движения цены базового актива.

Совокупность анализа всех указанных инструментов дает возможность инвестору принять взвешенное решение.