Подводим итоги 2020 года. Доходность российского фондового рынка и QuantPro Platform

По-разному можно охарактеризовать ушедший год, но одно точно, что скучным его не назовешь.

Как российская, так и мировая экономика пережили серьезные потрясения, вводились масштабные локдауны, закрывались целые сектора.

Много произошло событий, которые повлияли и на финансовые рынки: разрыв сделки ОПЕК+, первая и вторая волна коронавируса, цены на нефть, которые показали, что стоимость фьючерсных контрактов может быть отрицательной, нулевые ставки ФРС, масштабное снижение ключевой ставки ЦБ, беспрецедентные вливания денежных средств в экономики стран.

Число участников российского фондового рынка увеличилось в два раза, перешагнув планку в 8 млн человек. То есть каждый десятый трудоспособный гражданин получил доступ на биржу.

А что в итоге?

Год закончился, и интересно проанализировать его финансовые результаты.

Несмотря на все произошедшие события, индекс Московской биржи вырос на +7.98%.

Хотя, по темпам и глубине, падение российского рынка стало рекордным за последние 12 лет.

Конечно, в первую очередь растущей динамике способствовал приток частных инвесторов.

Снижение ключевой ставки ЦБ и, как следствие, снижение банковских ставок привели к резкому оттоку средств с депозитов и перераспределению их, в том числе, и на финансовые рынки.

Нельзя не отметить и рост многих отраслевых индексов Мосбиржи, который частично был обусловлен девальвацией рубля: большая часть компаний являются экспортерами, которые нарастили поставки в Азию.

Но в наступившем году вряд ли динамика будет сильно положительной для этих отраслей, потому что с 1 января 2021 года налог, например, на добычу полезных ископаемых повышается в 3.5 раза.

Не лучше выглядит ситуация и у нефтегазовых компаний.

Только немного они оправились от ценового ралли и снижения потребления сырья по всему миру, как правительство предложило отменить с 2021 года льготу на добычу сверхвязкой нефти. В первую очередь, от этого нововведения пострадают Татнефть, Роснефть и Лукойл.

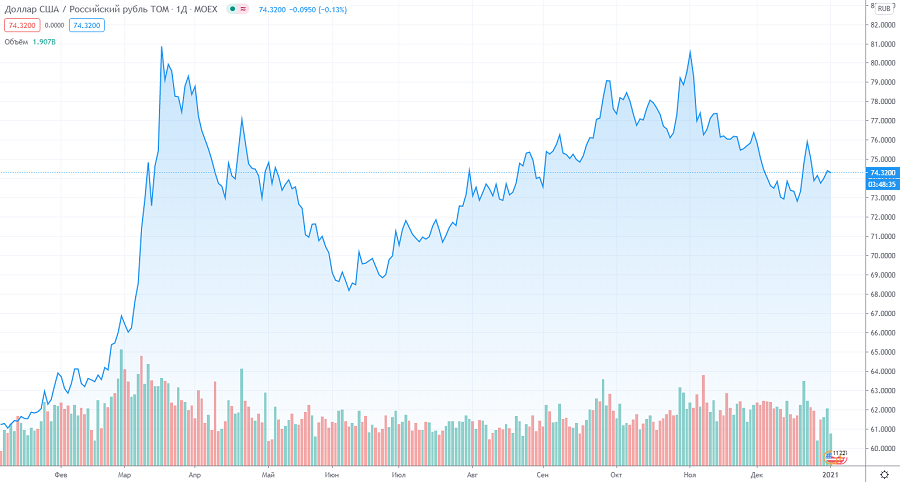

Главным разочарованием года стал рубль.

За год доллар укрепил свои позиции к российской валюте на 20 %, а евро более, чем на 31%.

В результате, индекс РТС закончил год с «минусовой» отметкой: — 11.25%

А что нас ждет в наступившем году?

В 2021 год российская экономика вошла с прежней моделью, рассчитанной на стагнацию, с избыточными резервами, с минимальными стимулами для роста и огромными регулятивными издержками.

Сама по себе такая модель не разгонится.

А глобальная экономика на фоне прогнозов явного присутствия в нашей жизни пандемии продолжит находиться в кризисе.

О чем это говорит?

Евросоюз – основной потребитель нашего сырья (40% внешнеторгового оборота) снизит спрос на наши энергоносители, потому что экономика продолжит «проседать».

Китай тоже не покажет бОльших темпов роста.

А тут еще и возможное расширение санкционного списка после прихода к власти в США демократов во главе с Байденом.

На каких же инструментах стоит остановить свое внимание инвестору?

Давайте разберем часть из них.

Облигации: в связи с низкой ключевой ставкой ЦБ вложения в облигации пока подойдут, наверное, очень консервативным инвесторам.

С таким же успехом и таким же результатом средства можно разместить на банковских вкладах.

Акции: даже если пандемия стихнет в течении двух-трех месяцев, рынок акций, скорее всего, будет ждать период, в лучшем случае, коррекции.

Хотя в первом полугодии, возможно, рынок акций еще будет расти. Особенно, если курс рубля будет ослабевать, что приведет к позитивной переоценке рублевой стоимости российских компаний.

В любом случае, последствия пандемии мы еще увидим, а как скоро – это зависит от скорости работы печатных станков и расширение монетарных мер по поддержке экономик США и ЕС.

Акции и на российском и на мировом рынке останутся высокорисковым активом, и любой негативный сигнал (побочные эффекты вакцин, новые штаммы коронавируса, усиление антироссийских санкций) может привести к нисходящей коррекции.

Доллар: за этот год показал приличный рост по отношению к рублю.

Часть инвесторов продолжает держать его в своих портфелях в качестве актива, и в этом году они, казалось бы, неплохо заработали на росте курса: +19.5% принес он тем, кто показывал верность американской валюте.

Держать ли средства в долларах?

Судите сами: при самых худших условиях доллар вряд ли поднимется выше 80 рублей. Что более вероятно, так это укрепления рубля до 65-67.

Мы, например, никогда не играем в «угадайку»: большая часть прогнозов сводится к известной пословице: «Либо дождик, либо снег. Либо будет, либо нет».

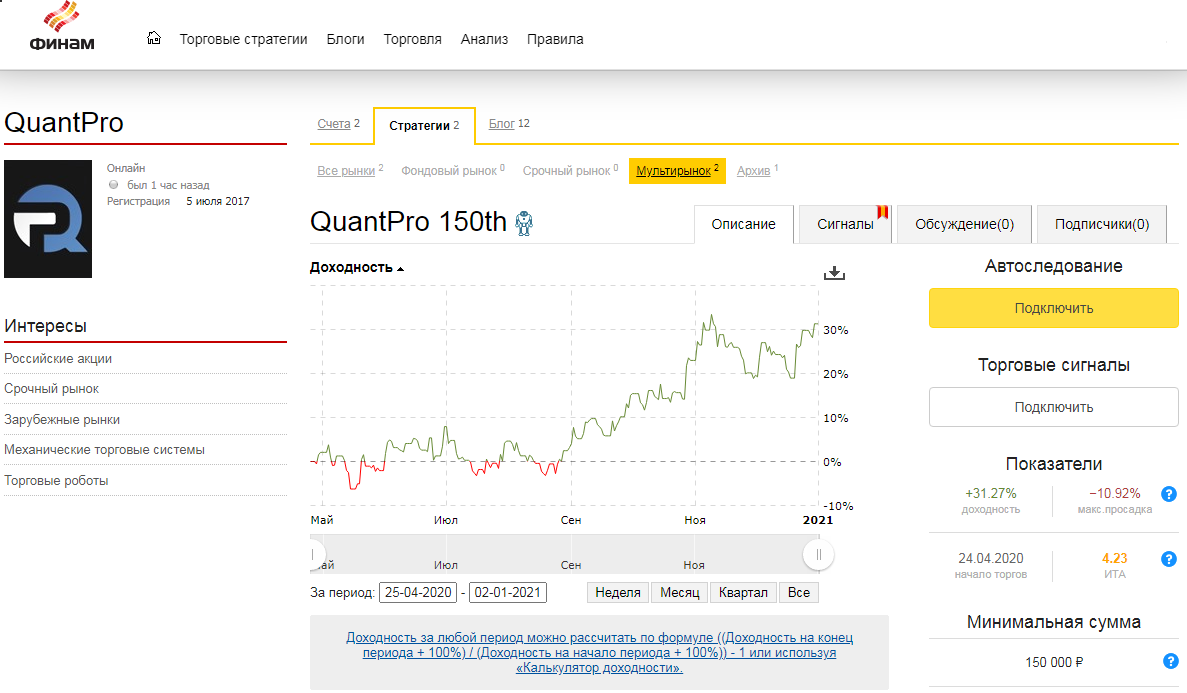

Вот так отработал наш «валютный» публичный портфель, трансляция которого ведется на портале Common.

Запущен в работу портфель 25 апреля 2020 года. Нам было интересно показать, что для алгоритмов, по сути не важно – растет рынок или падает. Достаточно хорошей волатильности.

При этом его доходность составила +31.27% на текущий момент.

Для торговли используются только фьючерсы на доллар/рубль.

К этой стратегии можно подключиться на сайте Comon.

К вопросу «Держать ли средства в долларах?»: мы держим, но в алгоритмическом портфеле.

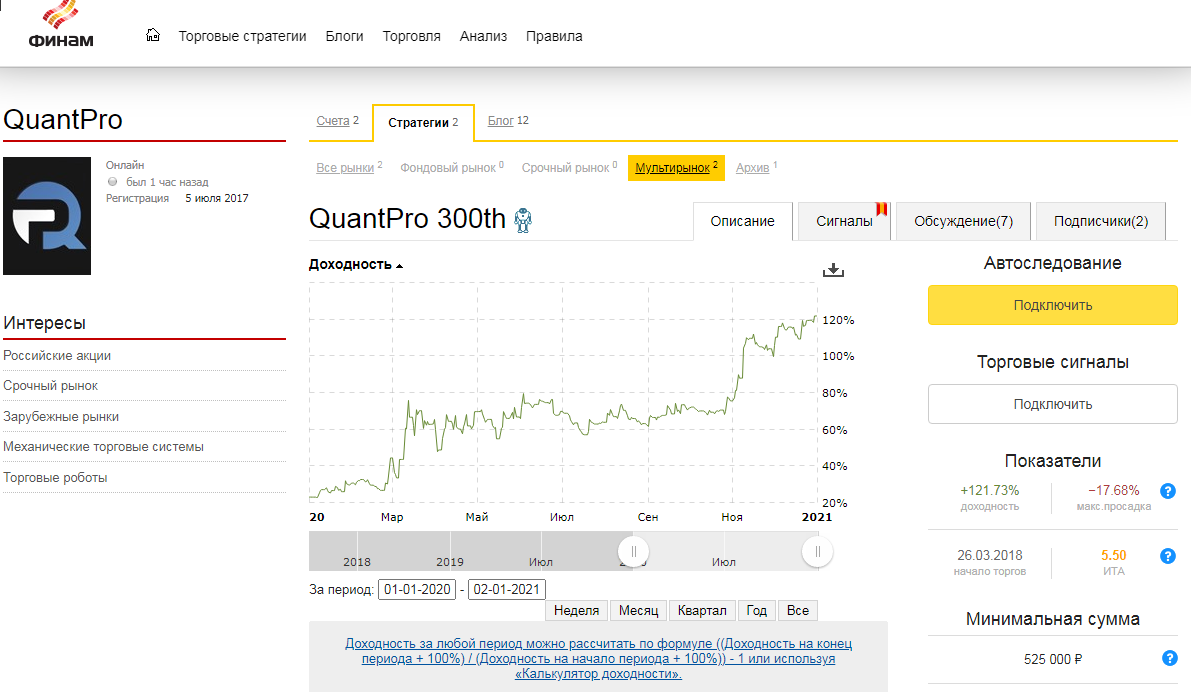

На сайте Comon размещен еще один наш публичный портфель:

В данном портфеле алгоритмы торгуют такими фьючерсами как: Газпром (GAZR), Индекс Московской Биржи (MXI), Сбербанк (SBRF), Сбербанк Пр. (SBPR) и ВТБ (VTBR). Для того чтобы более эффективно использовать депозит, на свободную часть портфеля куплены ликвидные ОФЗ с близкими датами погашения.

Это один из лучших наших публичных портфелей по доходности за 2020 год.

Подключить этот портфель к своему счету также можно на сайте Comon.

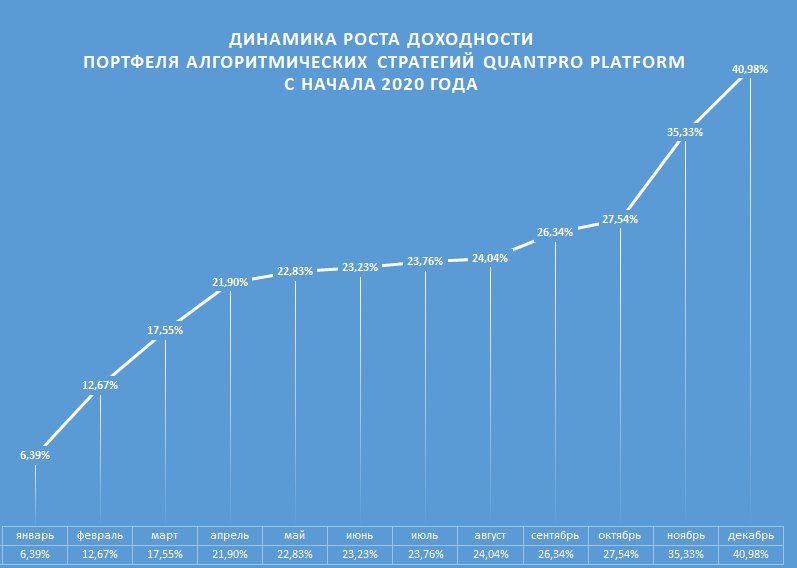

Но самым стабильным по своей доходности мы считаем наш публичный портфель, трансляция работы которого ведется у нас на сайте QuantPro, который более чем за 10 лет своей работы не показал ни одного убыточного года и дал среднегодовой результат в +22.73%, а за 2020 год его доходность составила +41.0%.

В течении 2020 года портфель QuantPro не показал и ни одного убыточного месяца.

Вступая в 2021 год, набрав и негативного и позитивного опыта в 2020 году, нам всем надо стремиться еще более тщательно подходить к вопросу диверсификации своих сбережений.

Потому что 2020 год показал, что невозможное возможно, а принимать решение, как сохранить и приумножить свои накопления только вам.

Если вы хотите более подробно познакомиться с платформой QuantPro и самостоятельно протестировать алгоритмические стратегии на исторических данных, либо в виртуальной торговле, и принять решение, готовы ли вы использовать их в реальной торговле, зарегистрируйтесь по ссылке.

Вы можете обратить внимание, что на платформе не указана стоимость продукта. Все приложения на платформе находятся в бесплатном доступе.

Естественно, при подключении платформы к реальному счету, мы берем некоторую плату за техническое сопровождение. Размер зависит от величины портфеля (чем больше депозит, тем меньше затраты в процентном соотношении и тем больший процент дохода вы можете получить) и обсуждается индивидуально.

Мы помогаем в составлении портфеля и даем рекомендации, как дополнительно диверсифицировать ваш депозит.

Также, если у вас остаются какие-то вопросы, на которые необходимо получить ответы, чтобы принять решение о запуске стратегий на своем счете, звоните нам по бесплатному номеру телефона 8-800-511-76-85, отправляйте ваши сообщения на почту support@quantpro.ru.

Оставляйте свои заявки на консультацию через форму обратной связи: https://quantpro.ru/contact-us.