Январь 2014 г. Результаты торговли

Начало года вселило небольшой оптимизм, касательно дальнейших перспектив работы алгоритмических торговых стратегий, а особенно стратегий, принцип работы которых основан на торговле трендовых движений на рынке. Вся вторая половина 2013 года проходила на фоне полнейшей стагнации в работе алгоритмов всех типов. Обусловлено это в первую очередь критически низкими значениями исторической волатильности на российском фондовом рынке. Видимо одним из немногих способов извлечения прибыли системным методом в этот период являлась опционная стратегия на продажу волатильности. Особенно это отчетливо видно, если сравнить эквити наших системных портфелей друг с другом. Именно стратегия «Опционы» смогла продемонстрировать более-менее устойчивый рост доходности в период с июля 2013 г. по декабрь 2013 г.

Как отмечалось в предыдущей статье, опционная стратегия представляет из себя дельта-нейтральную гамма-отрицательную позицию с хеджированием дельты, которое выполняется автоматически программным модулем, по заранее выбранному алгоритму. Более подробное описание работы этой стратегии мы постараемся сделать позже, т.к. этот материал намного обширней, и выходит далеко за рамки этой статьи.

Возвращаясь к подведению итогов января, далее можно отметить, что отчетливо заметны определенные сдвиги в росте активности как на рынке акций, так и на срочном рынке. Этот факт тут же отразился в положительной динамике работы всего класса алгоритмических торговых стратегий.

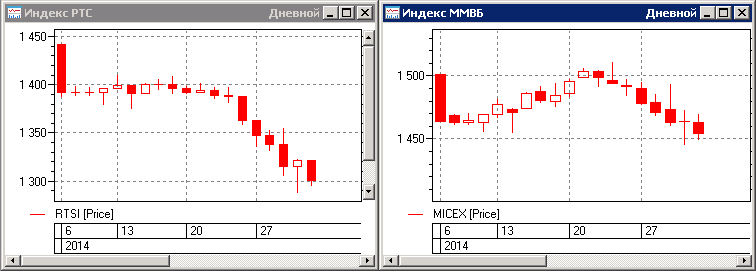

Динамика изменения основных фондовых индексов за месяц показаны на следующем рисунке:

Первую половину месяца рынок находился в узком боковом диапазоне, но ярко выраженный нисходящий тренд в последнюю неделю месяца и позволил торговым системам получить основную прибыль.

Общая доходность системного портфеля составила +2.10%. Отдельно по классам стратегий, доходность распределилась следующим образом:

- Доходность стратегии «Фьючерсы» составила +4.2%. Общая доходность за последние двенадцать месяцев (январь 2013 — январь 2014) составляет около +8%, при полученной максимальной просадке -13.5%.

- Стратегия «Акции» за январь показала доходность +2.23%. Доходность за последние двенадцать месяцев составляет около +7.5%. Максимальная просадка полученная по этому портфелю алгоритмов за этот же период составляет -7.5%

- Стратегия «Опционы» показала динамику доходности близкую к нулевой +0.08%. Доходность за последние двенадцать месяцев составляет около +20.0%. Максимальная просадка полученная по этой стратегии за этот же период составляет -3.5%

- Доходность стратегии «Валютные пары» составила +11.01%. Общая доходность с начала работы этого портфеля алгоритмов (ноябрь 2013) составляет +18.5%, при полученной максимальной просадке -12.5%.

Доходность всего системного портфеля за последние двенадцать месяцев составляет +11.5%, при максимальной просадке -5%. Данные показатели доходности отстают от целевых уровней в три раза и связано это скорее всего с абсолютно нетипичным поведением российского рынка в последние 12-15 месяцев. Аномально низкая волатильность и минимальное количество трендовых движений играют ключевую роль в работе алгоритмических торговых систем.