Просадка инвестиционного счета

Содержание

Что такое просадка торгового счета

Термин «просадка» звучит как drawdown (draw – рисовать, чертить; down – вниз).

Просадка – это уменьшение счета (депозита) инвестора в результате убыточных позиций или сделок.

Колебания счета как вверх, так и вниз - это обязательный спутник инвестора, какой бы стратегии он не придерживался.

Сама по себе «просадка» не страшна. Но необходимо понимать ее размеры и причины, а также как минимизировать ее последствия.

Виды просадок

В зависимости от того, открыта или закрыта сделка, существует два вида просадок:

- Плавающая или текущая - если позиция открыта и убыток еще не зафиксирован, данный вид просадки может оставаться таким же до закрытия сделки, а может увеличиться либо уменьшаться (в том случае, если позиция выйдет в «плюс»).

- Зафиксированная - возникает, тогда, когда убыток по позиции фиксируется. По сути, плавающая просадка при закрытии позиции переходит в зафиксированную.

Кроме этого, у любой торговой стратегии есть несколько видов просадок, которые анализирует инвестор при тестировании, а, впоследствии, и при торговле:

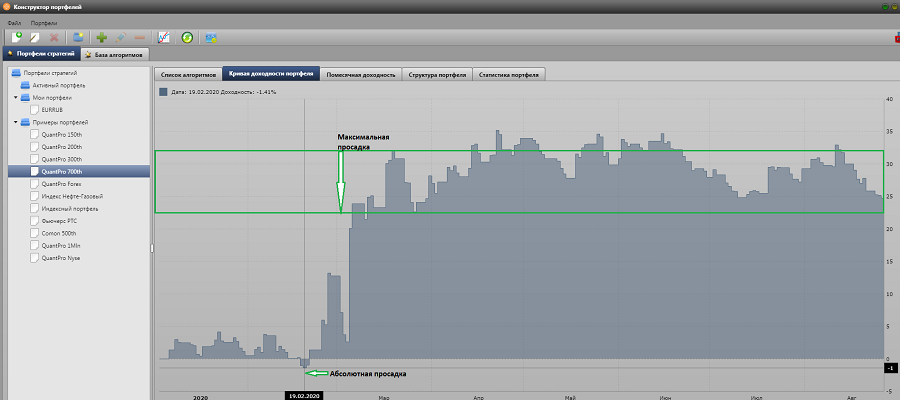

- Абсолютная - показывает, на какую величину максимально уменьшалась величина вашего счета, исходя из размера депозита, вложенного в стратегию. Если размер депозита не падал ниже первоначального за тестируемый период, то абсолютная просадка равна «нулю».

- Максимальная - показывает, на какую максимальную величину уменьшался размер торгового счета за тестируемый период.

- Относительная - имеет то же значение, что и максимальная, только рассчитывается в процентах.

В кривых доходности стратегий и портфелей стратегий, работающих на платформе QuantPro, указывается максимальная просадка в процентном выражении.

Допустимый размер просадки

Четких критериев допустимого размера просадки нет, есть допустимое соотношение риск/прибыль, которое будет для вашего финансового плана оптимальным.

Исходя из стратегии инвестирования, определяют следующий уровень допустимых просадок:

- Консервативная торговля с минимальными рисками: от 5 до 10%

- Торговля с умеренным уровнем риска: от 10 до 20%

- Агрессивный стиль торговли: от 20 до 30%

Надо помнить о том, что от величины относительной просадки или от величины риска, на который вы готовы пойти, будет зависеть и величина предполагаемого дохода.

Но не забывайте анализировать графики: чередование прибылей и просадок должно быть равномерным, чтобы наблюдалась плавная тенденция роста вашего депозита.

Как минимизировать размер просадок

Правильнее говоря, как контролировать этот уровень.

- Заранее настройте себя, что просадки – это нормально. И этот процесс может длиться неопределенное количество времени. Главное, понимать, что выбранная вами стратегия в итоге должна принести прибыль.

- Грамотно управляйте своим капиталом. Инвестируйте только ту сумму, которую не боитесь потерять: ни в коем случае не торгуйте на последние деньги. Имейте «подушку безопасности».

- Как бы это банально не звучало – копите капитал. Чем больше размер капитала, тем меньше будет необходимость использовать кредитное плечо, которое может многократно приумножить убытки.

- Главное правило – диверсифицируйте. Торгуйте разными активами, применяйте разные стратегии, работайте с разными брокерами, торгуйте на разных финансовых рынках. Тогда вы сможете минимизировать риски.