Как застраховать свои риски рядовому инвестору?

Не так давно, когда в средствах массовой информации кипели обсуждения по поводу резкого роста стоимости акций GameStop, то и дело всплывало название «хедж-фонды», как пострадавшей стороны.

Это красивое слово известно многим по зарубежным фильмам, посвященным финансовым рынкам. И, как правило, ассоциируется с большими заработками.

Кто может стать участником такого фонда и как воспользоваться стратегиями хедж-фондов обычному инвестору – разберемся в этой статье.

Само понятие «хеджирование» произошло от английского слова «hedge» — ограда, ограждение.

Соответственно, «хедж-фонды» — это коммерческие организации, которые инвестируют деньги клиентов, используя специальные методы страхования сделок на финансовых и иных рынках и работая с такими инструментами, как фьючерсы, опционы, арбитражные сделки.

Первые хедж-фонды появились в 50-х гг. прошлого века, когда на фондовых биржах стали заключаться фьючерсные контракты на пшеницу.

С помощью таких контрактов продавец или покупатель страховал свои будущие сделки от случаев изменения цены в неблагоприятную сторону до момента фактической продажи урожая.

В 90-х годах, с появлением компьютерных торговых платформ и систем цифровых коммуникаций, начинается бум появления хедж-фондов.

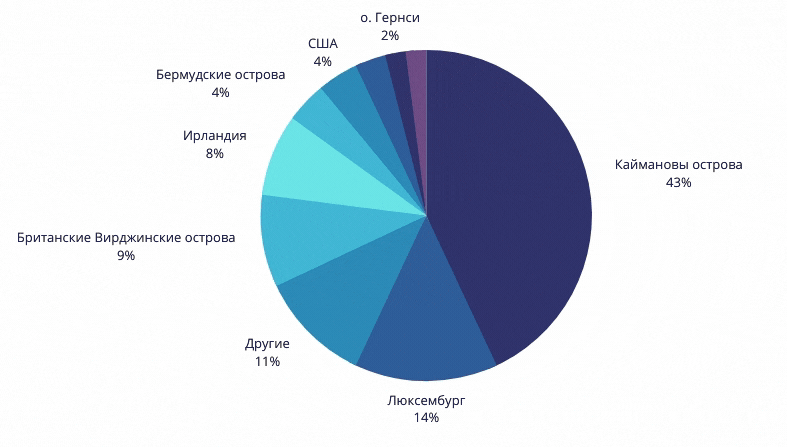

Основное их отличие от фондов доверительного управления, ПИФов и т.д. в том, что они не имеют определенной государственной юрисдикции.

Это позволяет минимизировать налоговое бремя инвестора (например, в США налог на доход для богатых доходил до 90% от полученной прибыли), быть неограниченными в выборе финансовых инструментов и используемых технологий (в отличие от ПИФов, чью деятельность регламентирует государство).

Надо отметить, что первыми массово алгоритмические стратегии в управлении капиталом применили именно хедж-фонды. И на сегодняшний момент более 80% сделок проводятся с помощью продвинутых компьютерных технологий.

Портфели стратегий QuantProPlatform тоже построены на основе алгоритмов, что позволяет им получать стабильную доходность при умеренных рисках.

Подводим итоги 2020 года. Доходность российского фондового рынка и QuantPro Platform

На сегодняшний момент хедж-фонды в своем арсенале имеют более 1200 финансовых активов и инструментов.

Всего в мире насчитывается более 12500 хедж-фондов.

В России первые организации подобного типа появились в 2008-2009 и к настоящему моменту количество полноценных хедж-фондов в нашей стране варьируется в пределах 20-22.

Сложность вступления в хедж-фонды – это порог входа. На Западе такие суммы начинаются от сотен тысяч долларов и доходят до миллионов долларов.

По сути, это элитарные инвестиционные клубы, клиентами которых являются состоятельные инвесторы определенного социального круга, специальные семейные фонды.

В России всё еще сложнее.

Основное отличие от западных фондов в том, что привлекать деньги вкладчиков и инвесторов они могут только при условии наличия государственной регистрации на территории страны.

Кроме этого, в условиях лицензирования и выбора инструментов они сильно ограничены.

Большая часть российских хедж-фондов ориентирована на работу с крупными корпоративными или состоятельными инвесторами.

Да, есть фонды, которые привлекают деньги инвесторов от 100 000 руб., но их немного и спрос на них ограничен.

Комиссии, которые берут отечественные хедж-фонды, как правило, не ниже 15-20% от суммы инвестируемого капитала, что в несколько раз выше зарубежных аналогов.

Чтобы стать участником хедж-фонда в России, необходимо подтвердить легальность вкладываемых средств и уплаченных налогов с них.

Но если войти в хедж-фонд простому инвестору достаточно сложно, то применять его основные стратегии в своей торговле вполне реально и необходимо.

Если вы инвестируете по принципу «купил и держи», то можно, конечно, возложить надежды на то, что, по статистике, рынки больше растут, чем падают. И в долгосрочной перспективе вы, вероятно, получите прибыль.

После кризиса 2011 года бизнес-цикл продлился 11 лет, до обвала в 2020 году.

Такие «медвежьи рынки», с обвалом котировок более чем на 20%, в среднем имеют место каждые 7-8 лет.

Каждые 1.84 года происходят коррекции – рынок «падает» на 10-20%.

С 2008 по 2020 год рынок прошел 7 подобных падений, кроме того, еще 7 просадок находились в коридоре от 5 до 10%.

Но когда нервозность на рынке увеличивается, растет волатильность, в эти моменты стоит задуматься над тем, как застраховать свои вложения от падения.

Как такие страховки создают хедж-фонды?

Одна из используемых ими стратегий – хеджирование рисков с помощью опционов PUT или CALL.

Сами по себе опционы являются уникальным производным инструментом на финансовом рынке:

Во-первых, И ЭТО САМОЕ ГЛАВНОЕ ПРЕИМУЩЕСТВО, они дают его обладателю не обязанность на приобретение или продажу актива в дальнейшем, а только лишь право исполнить опцион или нет в зависимости от рыночной ситуации.

Во-вторых, они несут в себе минимальные вложения со стороны приобретателя: если актив, к примеру, стоит 10000 руб., то фьючерс на этот актив (которым тоже можно застраховать свои риски) будет стоить 1000 руб. (как правило 10% от стоимости актива), опционная премия может составить 100 руб. и меньше (она меняется в зависимости от многих факторов).

В-третьих, если вы работаете с высоколиквидными активами, то вы в любой наиболее выгодный для вашей стратегии момент можете рехеджировать свои позиции.

Как работает опцион?

Рассмотрим на простейшем примере.

Вы планируете купить доллары. У вас есть 100 000 руб. Вы можете купить сейчас по текущему курсу, например, 74 рубля. Но у вас есть мнение, что курс снизится в течении какого-то времени. Либо ваша стратегия предполагает, что вы купили бы доллары, но по 72 рубля.

Вы можете купить опцион CALL, который зафиксирует цену в 74 рубля, заплатив за это опционную премию, тем самым застраховав себя от роста цены выше 74.

В дальнейшем схема простая: если цена опускается до нужного вам уровня, вы не пользуетесь правом покупки актива, потеряв лишь опционную премию и покупаете доллары по более выгодному, чем сегодня, курсу.

А вот если цена доллара пойдет вверх и будет выше 74, то у вас есть право купить доллары по заранее установленному курсу в 74 рубля, даже если он вырос до 80.

Более того, в данном случае (если вам не нужна именно валюта на руках), вы можете исполнить свое право на покупку по 74 рубля и продать по текущему курсу в 80 рублей.

Таким образом часто компании страхуют свои поступления на счет, если для дальнейших расчетов им нужна валюта: поступления идут нерегулярно или должны быть получены через какое-то время, тогда компания страхует свои риски от возможного роста стоимости.

Опционная премия – это страховка. Как страховка на машину: вы оплачиваете страховую премию, в надежде, что аварии не случится. Но если она произойдет – вы получите возмещение ремонта.

Как застраховать свои риски с помощью опционов на приобретенные активы?

В целом, правила хеджирования опционами выглядит следующим образом:

Если вы хотите застраховать свои активы от падения цены, то вы покупаете опцион PUT, либо продаете опцион CALL.

Если же застраховаться надо от роста стоимости, то продается опцион PUT, либо покупается опцион CALL.

Пример 1

Вы купили акции компании по цене 80 руб., но опасаетесь, что их цена может упасть. В этом случае вы хеджируете риск снижения стоимости путем покупки опциона PUT на текущую стоимость акции, заплатив 5 руб.

Одновременное владение активом и покупка опциона PUT создает синтетический опцион CALL.

Если цена вырастет, вы потеряете опционную премию, но заработаете на росте актива, который у вас есть в наличии.

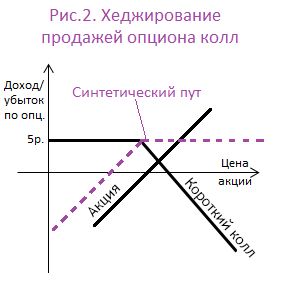

Условия те же, но хеджирование произведем при помощи продажи опциона CALL.

Опционная премия – 5 руб.

Мы получаем синтетический PUT.

Продажа опциона – это дополнительный риск, потому что в случае неблагоприятной ситуации – роста стоимости, продавец будет обязан исполнить опцион, тем самым получив убыток.

Но, в нашем случае, убытки на срочном рынке (продажа опциона) будут скомпенсированы прибылью, полученной на спотовом рынке (фактическое наличие акций).

Пример 2

Вы ожидаете поступления на счет определенной суммы денег и хотите в дальнейшем купить акции некой компании, но опасаетесь, что за это время стоимость акций вырастет и вы сможете купить меньшее количество.

Тогда вы продаете опцион PUT по текущей стоимости.

Таким образом, если к нужному моменту стоимость акций снизится, вы исполните опцион по заранее оговоренной цене, а если вырастет, то опцион не будет исполнен, а опционная премия останется у вас.

Ситуация та же, но хеджирование будем производить через покупку опциона CALL.

Если цена вырастет, то вы купите акции по заранее обговоренной цене, а если упадет, то не будете исполнять опцион, а можете купить большее количество акций на спотовом рынке, чем вы предполагали.

Это примеры технического применения опционов.

В любом случае, если вы планируете захеджировать свои риски таким образом, предполагаемые позиции необходимо просчитать: насколько выгодно будет совершать такие операции.

Как бы легко и просто ни выглядело на бумаге, в реалиях работать с опционами без специальных знаний и навыков мы не рекомендуем.

Во-первых, просчет позиций, время входа и выхода зависят от множества факторов.

Во-вторых, существует огромное количество стратегий, помимо перечисленных, которые можно использовать более эффективно.

«Плюс» опционов в том, что у вас есть возможность рехеджировать свои позиции, если ситуация на рынке резко изменилась не в сторону вашей стратегии.

Работать с опционами можно научиться, пройдя специальные курсы.

На платформе QuantPro такие курсы есть. Обучение проходит индивидуально, возможно использование вашего реального счета: то есть во время обучения вам помогут строить позиции и управлять ими.

Если вы хотите более подробно познакомиться с платформой QuantPro и самостоятельно протестировать алгоритмические стратегии на исторических данных, либо в виртуальной торговле, и принять решение, готовы ли вы использовать их в реальной торговле, зарегистрируйтесь по ссылке.

Вы можете обратить внимание, что на платформе не указана стоимость продукта. Все приложения на платформе находятся в бесплатном доступе.

Естественно, при подключении платформы к реальному счету, мы берем некоторую плату за техническое сопровождение. Размер зависит от величины портфеля (чем больше депозит, тем меньше затраты в процентном соотношении и тем больший процент дохода вы можете получить) и обсуждается индивидуально.

Мы помогаем в составлении портфеля и даем рекомендации, как дополнительно диверсифицировать ваш депозит.

Также, если у вас остаются какие-то вопросы, на которые необходимо получить ответы, чтобы принять решение о запуске стратегий на своем счете, звоните нам по бесплатному номеру телефона 8-800-511-76-85, отправляйте ваши сообщения на почту support@quantpro.ru.

Оставляйте свои заявки на консультацию через форму обратной связи: https://quantpro.ru/contact-us.