Что выгоднее – спекуляция или инвестирование?

Понятия «спекулянт» и «инвестор» на практике часто смешивают. Для человека со стороны и то и другое – люди, которые покупают и продают ценные бумаги с целью извлечь прибыль. А в самой среде трейдеров бытует мнение, что инвестор – это неудавшийся спекулянт, то есть тот, кто купил ценные бумаги в расчёте на рост их цены, но поскольку этого не произошло, ему теперь приходится долго ждать, пока цена развернётся куда требуется. Получается, что спекулянт становится инвестором «поневоле».

Однако в действительности спекулянт и инвестор – это совсем разные подходы к покупке ценных бумаг и любых активов, с разными целями и задачами. И это вовсе не одно и то же.

Основные черты и стратегия спекулянта

Главной чертой спекулянта является желание получить прибыль. Причём – максимальную и как можно быстрее. Тот факт, что это всегда связано с избыточным риском, спекулянта не останавливает. Он готов рисковать, чтобы реализовать свою цель и увеличить капитал в несколько раз.

Это заставляет спекулянта:

• Совершать большое количество сделок.

• Держать открытыми множество сделок одновременно.

• Использовать краткосрочные сделки, то есть закрывать позиции спустя несколько дней, а то и часов/минут.

• Приобретать абсолютно любые активы, если они могут быть многообещающими с точки зрения немедленного роста.

Вообще ожидания спекулянта вполне могут оправдаться, так что он получит до 30% прибыли от своего капитала в неделю, а в месяц до 120%, а в год, соответственно – больше 1000%. Такие прибыли никогда и не снились инвесторам, имеющим совсем другую стратегию.

Оборотной стороной спекуляции, однако, является то, что можно быстро всё потерять, особенно если не использовать грамотно принципы мани-менеджмента (управления своим депозитом).

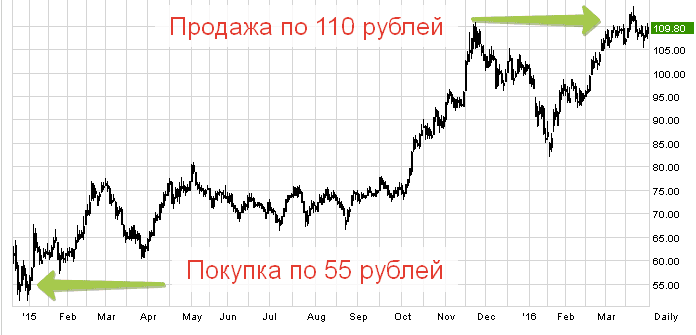

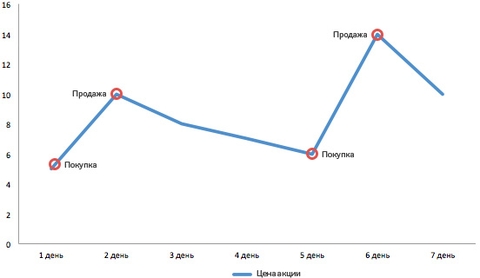

Методика спекулянта несложна – он покупает актив, от которого можно ожидать роста, и держит его до тех пор, пока рост не закончится. Как только цена развернулась, спекулянт тут же продаёт акции, валюту и любой другой актив, который он успел приобрести.

По этой причине связь спекулянта с жизнью компании-эмитента акций почти нулевая. Будущее компании и её товара/услуги ни в малейшей степени не заботит спекулянта: он закупит акции никому не известной компании, если они могут подорожать со 100 долларов до 120, но немедленно расстанется с ценными бумагами Газпрома или Apple, если они начнут дешеветь.

Как правило, горизонт удержания открытых позиций у спекулянта очень ограничен и редко превышает несколько месяцев/недель, и вот почему.

Если активного роста нет, спекулянту проще продать актив

К примеру, акции компании росли в марте с 20 долларов до 38, в апреле колебались между 35 и 42, в мае начали рост с 40 до 60. Спекулянту выгоднее продать акции в конце марта и снова купить в начале мая, чем держать их у себя весь апрель.

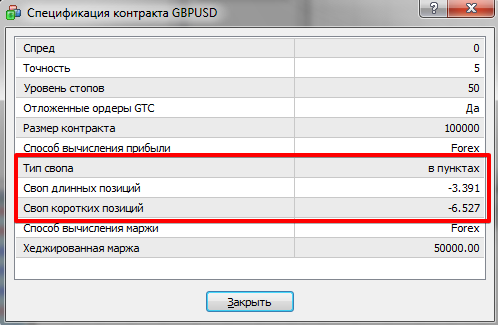

Длительное ожидание – крупные свопы

За перенос открытой позиции на новые торговые сутки надо каждый раз платить комиссию брокеру. Это оправдано при небольшом количестве дней и быстром росте. Однако даже комиссия 0.5-1% становится крайне высокой, если умножить её на 365 при удержании позиции в течение целого года.

Особенности работы спекулянта

В большинстве случаев спекулянт активно использует технический анализ и обращает внимание в основном на графики биржевых цен. Применение индикаторов, свечного анализа, автоматической торговли с использованием роботов – всё это «почерк» спекулянта. Главная задача спекулянта – спрогнозировать, «угадать», куда пойдёт цена: вверх или вниз.

Из недостатков деятельности спекулянта, помимо высокого риска, можно назвать необходимость проводить тратить на это большое количество времени, а часто и денег в виде комиссий брокерам, приобретения торговых роботов и так далее.

Самый известный спекулянт нашего времени – Джордж Сорос, а также можно назвать Чарльза Доу, в честь которого даже назван известный рыночный индекс.

Основные черты и стратегия инвестора

Инвестор исходит совсем из иных соображений. Начнём с того, что понятие «инвестировать» означает ещё и «вложиться в развитие». Инвестировав деньги в завод, можно увидеть, как на месте пустыря появляются производственные цеха, оборудование, рабочие, которые получают трудоустройство. В дальнейшем завод будет производить продукцию, востребованную в стране, и платить налоги в бюджет.

Чтобы таким образом способствовать развитию, вовсе не нужно разбираться в специфике производства конкретной продукции или посещать производственные помещения. Просто купив акции предприятия, вы тем самым уже даёте ему средства на разработку новых технологий, расширение производств, обучение персонала и так далее. Не стоит забывать, что для компании акции являются главным способом привлечения капитала на свои текущие нужды.

В отличие от спекулянта, инвестор в заметной степени связывает себя с компанией, в которую инвестирует. Ему есть дело до того, как у неё идут дела, и он на многое готов, чтобы способствовать её процветанию. Как минимум, инвестор не избавляется сразу от акций компании, если в течение какого-то периода времени они падают в цене, либо если компания приостановила выплату дивидендов или их уменьшила.

Кстати, инвестор в основном рассчитывает на получение дивидендов от акций, а вот спекулянт – на изменение их рыночной цены.

Поскольку инвестора интересует состояние предприятия, то он тщательно его изучает, обращая внимание на все ежемесячные отчёты, выступления руководителей компании, не пренебрегает и тенденциями в макроэкономике. Например, если компания относится к нефтяному сектору, то любые решения российских властей по поводу цены на нефть, экспорта нефти, договоров с другими нефтедобывающими странами заслуживают пристального изучения.

Другими словами, в основе мышления инвестора лежит не технический, а фундаментальный анализ.

Особенности работы инвестора

Чаще всего инвестор приобретает акции надолго – от года и больше. Количество приобретаемых одновременно видов акций редко бывает велико, однако каждый инвестор знает про диверсификацию и пользуется ею.

Инвестор редко готов рисковать, покупая акции малоизвестных компаний. Чаще всего он вкладывает свой капитал в бумаги тех компаний, которые хорошо знает и которые внушают ему доверие. Также причиной для покупки конкретных акций может стать то, что в течение длительного времени они демонстрируют отличный рост, при этом и сама компания активно развивается.

Изучение состояния дел компании прекрасно страхует от потерь в результате методики pump and dump, когда цены малоизвестных, «мусорных» акций стремительно «раздуваются» путём накручивания ажиотажного спроса, а потом так же стремительно снова падают.

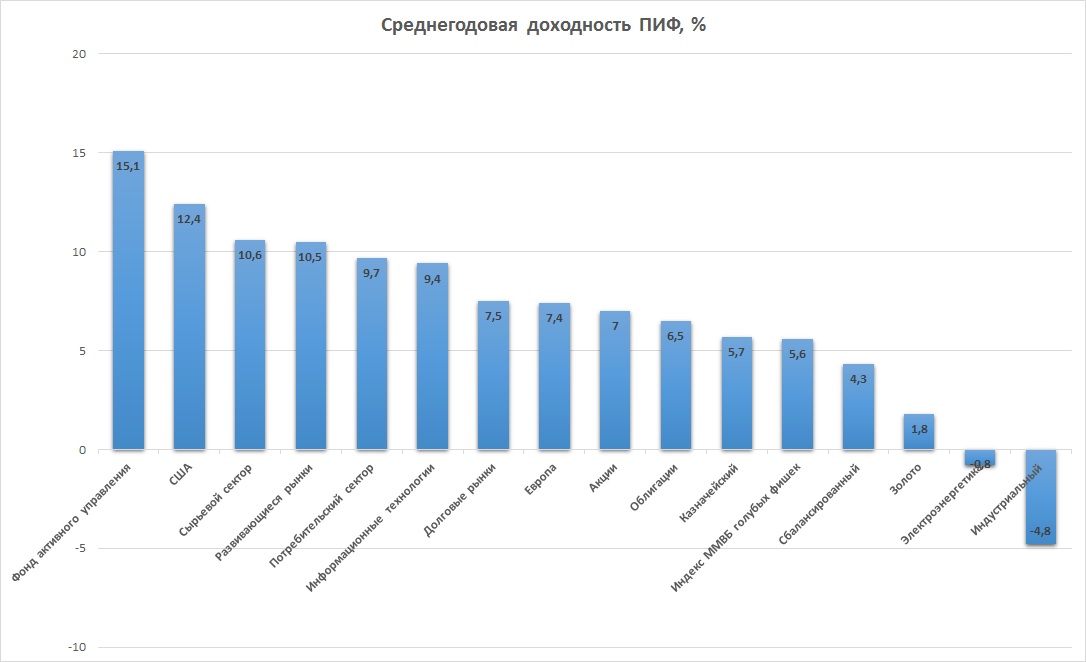

В целом главной задачей инвестора является вовсе не максимальная прибыль, а стабильный небольшой доход на уровне 10-30% в год, и что ещё важнее – сохранение своего капитала. Поэтому, кстати, инвесторы так часто выбирают облигации – малодоходный, зато крайне надёжный инструмент.

Известнейшим инвестором наших дней можно считать Уоррена Баффета.

Об активном и пассивном инвестировании

Разницу между активным и пассивным инвестором проще всего объяснить так:

• Активный инвестор совершает все сделки сам и сам же принимает по ним решения.

• Пассивный инвестор доверяет свой капитал стороннему лицу – профессиональному управляющему.

Выгоды активного инвестирования:

• Безопасность денег: не нужно их никому доверять.

• Инвестор со временем получает опыт от своей деятельности.

Выгоды пассивного инвестирования:

• Инвестор не затрачивает время на то, чтобы изучать рынок и совершать сделки.

• Профессиональный управляющий, который имеет опыт, часто способен торговать более успешно, чем сам инвестор. Однако далеко не каждый и не всегда.

Чтобы стать активным инвестором, потребуется зарегистрироваться на брокерской площадке, а чтобы стать пассивным – вложить свои средства в ПИФ, хедж-фонд или ПАММ-счёт.

Что более выгодно – вопрос, на который нельзя дать однозначного ответа, потому что у всех разные цели и финансовые возможности. Поэтому, прежде чем разместить свои средства, желательно сначала подумать, сколько у вас есть времени и что для вас важнее: прибыль или отсутствие риска.

Не соглашусь с утверждением, что разницу между активным и пассивным инвестором проще всего объяснить так:

• Активный инвестор совершает все сделки сам и сам же принимает по ним решения.

• Пассивный инвестор доверяет свой капитал стороннему лицу – профессиональному управляющему.

Тот же проект Quantpro позволяет участникам выступать в виде активного инвестора, при этом решение о конкретных сделках принимается не лично инвестором, а роботом. Задача инвестора собрать портфель и выставить приемлемые для себя уровни риска. А также при изменении конъюнктуры рынка вносить изменения в портфель.

Пассивный инвестор также не обязательно доверяет свой капитал стороннему лицу. Пассивность инвестирования может выражаться просто в нежелании тратить много времени на изучение рынка и постоянный выбор инструментов. Реструктуризация портфеля может делаться крайне редко (раз в полгода-год) и занимать несколько часов, при этом такого инвестора тоже можно считать пассивным.

Есть просто люди, которые рождены для того, чтобы быть спекулянтами. Не зря есть такая пословица, что у него в крови это с рождения заложено или что-то в этом роде. С этим я согласен, потому что таких людей знаю сам лично и у н их очень неплохие результаты в том, чем они занимаются. Я пробовал делать то, что мне не по душе и не сильно понравилось. Так что тут даже сравнивать не стоит мне кажется.

Я в своё время тоже как-то хотел заняться этим, но попробовал и не получилось ничего с этого хорошего. Для спекуляций тоже нужна система, а не просто так купил продал и можно очень сильно попасть, особенно, если это касается продажей валюты. Можно проснуться миллионером, а можно наоборот банкротом.

Если у вас есть быстро, что продать, то тогда возможно это самый быстрый и самый выгодный метод, как можно заработать денег. Я бы тоже склонялся только к такому методу, если бы мне срочно нужны были деньги. Во всяком случае это быстрее и не нужно ни у кого ничего одалживать в этом случае. Так что иногда не стоит забывать, что у вас есть вещи, которые можно продать дорого или не очень, но всё равно получить прибыль.